2025年8月、家計簿をつけていたら住宅ローン返済額が2025年7月返済分から上がっている事に気づきました。私の場合は、PayPay銀行からの住宅ローン借り入れなのですが他行をご利用の方でも

「えっ、また、住宅ローン金利上がっている?」

「ちょっと、このペース速いんじゃない。」

「対策はなにかある?これからどうすればよいのかしら?」

なんて、お悩みの方もいるのではないでしょうか。

この記事では、PayPay銀行の最新金利情報と、今後住宅ローン利用者が取るべき対策について、実体験を交えながら詳しく解説します。住宅ローンをこれから利用する方、今利用している方にとって、必ず参考になる内容をお届けします。

この記事を読むメリット

- PayPay銀行の場合の金利上昇の連絡について

- これまでの金利上昇の履歴

- 他行との比較

- 対応と対策について

「金利上昇、他人事だと思っていました……」私と同じようにPayPay銀行からの通知を見て、焦っている方も多いはずです。

0.78%という数字だけ見ればまだ低い方かもしれませんが、今後も上がらない保証はありません。

まずは今の自分のローンが、今の市場で「まだ勝ち組なのか、それとも損をしているのか」を客観的に知ることから始めませんか?

「借り換えは手数料が高いから意味ない」と思われがちですが、モゲチェックなら手数料を含めたトータルコストで診断してくれるので、損をするリスクを事前に防げます。

- ネット銀行から地銀まで一括比較

- 団信の条件も合わせてチェックできる

- 全て無料で、スマホから3分で診断可能

\ 住宅ローン金利の安い銀行はまだあります /

PayPay銀行からまた金利上昇の連絡が…住宅ローン利用者の不安が高まる

「また金利が上がるの?」「このまま 今の銀行で大丈夫?」そんな不安を抱えている住宅ローン利用者の方も多いのではないでしょうか。

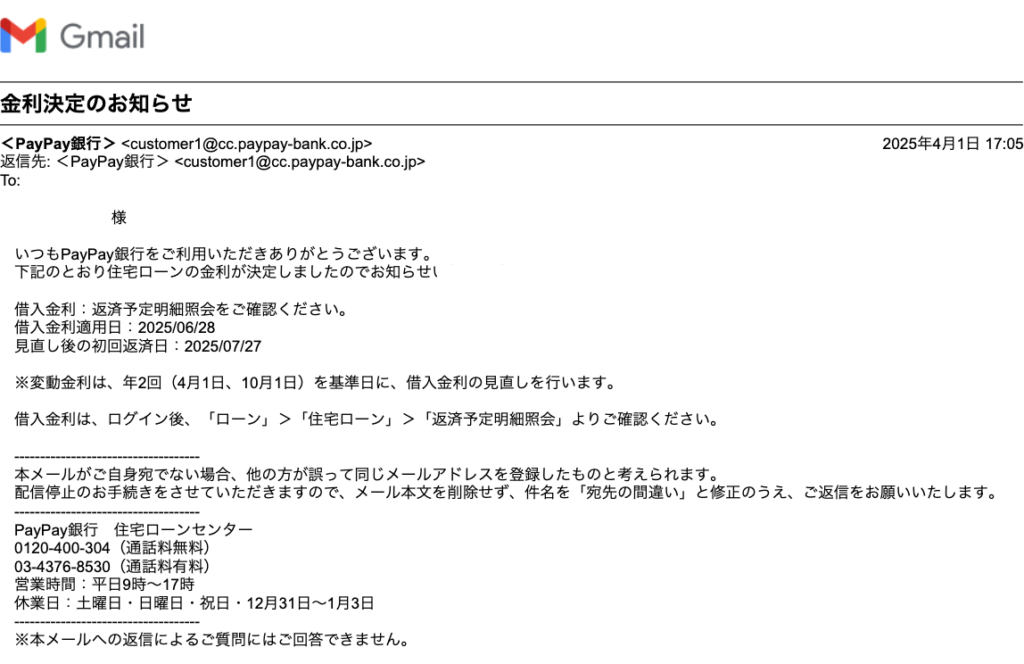

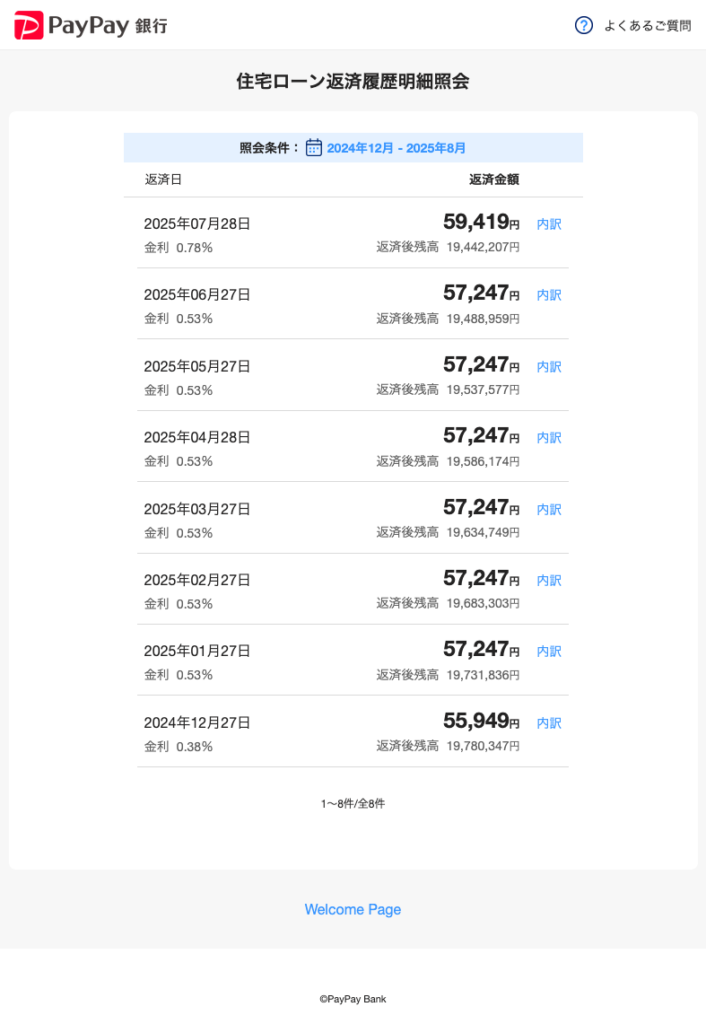

実際に私のもとにも、2025年7月27日の返済日から住宅ローン金利が上昇する旨のメール連絡が PayPay銀行から届きました。これで、2021年3月の借り入れから通算2度目の住宅ローン返済額上昇でした。

私

私えっ!金利がこの半年で、0.38%から0.78%まで、0.4%も上がってる!

返済額は、55,949円から59,419円まで、毎月3,470円アップしている…。

これまでと比べて、毎年41,640円の返済額の上乗せね。返済まで30年くらいあるから実質1,249,200円の住宅ローン返済額増加ね…。

いやーどうしたものかなぁ。

変動金利なのでしようがないけれど、今後もう少し家計の安定化を図りつつ、もっと金利が上がってしまったときのことを考えて、借り換えも含めて検討していきましょう!

【参考】一回目の金利上昇はこちらの記事にまとめました。

電気代の節約や食費の切り詰めも大事ですが、ローンの金利上昇によるインパクトはそれらを一瞬で吹き飛ばすほど大きいです。

私は今回の件で、「銀行に言われるがまま払う」のではなく「常に比較して選ぶ」姿勢の大切さを痛感しました。

借り換えをする・しないに関わらず、「今ならどこが一番安いのか」という診断結果を1つ持っておくだけで、漠然とした不安は安心に変わります。

「借り換えは手数料が高いから意味ない」と思われがちですが、モゲチェックなら手数料を含めたトータルコストで診断してくれるので、損をするリスクを事前に防げます。

- ネット銀行から地銀まで一括比較

- 団信の条件も合わせてチェックできる

- 全て無料で、スマホから3分で診断可能

\ 住宅ローン金利の安い銀行はまだあります /

住宅ローン金利はなぜ上がったり下がったりするのか?理由をわかりやすく解説(最新金利動向あり)

マイホーム購入を検討している皆さまや、住宅ローンをすでに利用している皆さまににとって、住宅ローンの金利動向は非常に気になるテーマですよね。「金利が上がった」「下がった」というニュースに一喜一憂する前に、どうして変動するのかを知ることで、冷静な判断ができます。

住宅ローン金利が「上昇する仕組み」「下落する仕組み」、さらに「固定金利と変動金利の違い」、そして「最新の日本の金利状況」や「借り入れ中の金利変動の可能性」についてもポイントを押さえながら解説します。

1. 住宅ローン金利の種類と決まり方

- 固定金利:借入期間中ずっと一定(例:フラット35など)

- 変動金利:半年ごとや年ごとに金利が見直される方式

金利の変動は、銀行が勝手に決めているわけではなく、市場金利や中央銀行(日本銀行)の政策金利の影響を受けています。

2. 金利が上昇する仕組み

- 日銀の政策金利引き上げ

日銀が政策金利(無担保コール翌日物など)を引き上げると、短期金利が上昇し、それが変動金利に反映されます。 - 長期国債の利回り上昇

特に固定金利ローンは10年物国債利回りに連動しています。国債利回りが上がると、固定金利も高くなる仕組みです。

3. 金利が下落する仕組み

- 日銀の政策金利引き下げ

景気が冷え込む局面では、日銀が政策金利を低く設定し、変動金利を引き下げます。 - 長期国債利回りの低下

不景気や先行き不安が強まると、国債買いが増え、価格上昇→利回り低下。固定金利もつられて低下します。

4. 固定金利と変動金利の違い

| 金利タイプ | 主に連動する指標 | 見直しタイミング | 特徴 |

|---|---|---|---|

| 固定金利 | 長期金利(10年国債利回り) | 借入時点で決定 | 将来の金利変動に左右されず安心 |

| 変動金利 | 短期金利(政策金利) | 定期的に見直し(半年ごとなど) | 金利の下落があれば返済が楽になる可能性も |

5. 最新の金利動向(2025年8月時点)

- 日銀の政策金利(短期金利)は現在0.50%で、1月の0.25%から引き上げられ、17年ぶりの水準です。なお、今後の利上げについては10月〜年内にかけて再開される可能性が高いと見られています。

- 日本の10年国債利回り(長期金利)は、最新で約1.53%(2025年8月13日時点)。昨年同期(約0.87%)から上昇傾向にあります。

6. 注目される背景と今後の見通し

現在の金利上昇は、世界的なインフレ圧力や円安、海外金利上昇など外部要因も大きく関係しています。今後も景気・為替動向や日銀のスタンス次第で変動が続くと考えられます。

7. 現在の金利環境に応じた住宅ローン戦略

- 金利が上昇傾向にある今は:固定金利を選ぶことで返済の安定を確保。

- 金利が低下傾向に切り替わりそうな局面では:変動金利も検討対象に。ただし将来の金利予測は難しく、返済負担に耐えうる家計設計を。

- 重要なのは「自分の返済可能額の安全圏で借りること」。無理な返済はリスクになります。

8. 借り入れ中の住宅ローン金利は下がることはあるのか?

結論から言えば、金利が下がる可能性はありますが、その条件はローンのタイプや契約内容によって異なります。

変動金利型の場合

- 半年ごとの金利見直し時に、市場金利(短期プライムレート)が下がれば、その分金利も下がる可能性があります。

- ただし、金利が下がっても返済額はすぐには減らないケースもあります。多くの銀行では、5年ごとに返済額を見直すルール(5年ルール)があり、その間は返済額が変わらず、元金部分の減り方が変化します。

固定金利型の場合

- 契約期間中は金利が固定されているため、市場金利が下がっても契約中の金利は変わりません。

- 金利を下げたい場合は、借り換え(現在のローンを新しいローンに置き換える)が必要になります。

固定期間選択型の場合

- 固定期間(例:5年、10年)が終了した時点で、その時点の市場金利に合わせて新しい金利が設定されます。

- このタイミングで市場金利が下がっていれば、次の期間の金利も低くなる可能性があります。

つまり、変動金利や固定期間選択型では借り入れ中に金利が下がることがある一方、完全固定型では下がらないため、将来の金利動向を見越したタイプ選びが重要です。

住宅ローン乗り換えを検討すべき判断基準

住宅ローンの乗り換え時の判断基準をお伝えします。

乗り換えメリットがある条件

乗り換えを検討すべき3つの条件

- 金利差が0.8%以上ある

- 住宅ローン残高が1,000万円以上ある

- 残りの返済期間が10年以上ある

この3つの条件を満たしている場合、乗り換えによる総返済額の削減効果が諸費用を上回る可能性が高くなります。

乗り換え時の諸費用一覧

| 費用項目 | 金額目安 | 備考 |

|---|---|---|

| 事務手数料 | 借入額×2.2% | 新しい銀行への支払い |

| 保証料 | 0円~借入額×2.0% | 銀行により異なる |

| 登記費用 | 10~15万円 | 司法書士費用含む |

| 印紙税 | 2~6万円 | 借入額により変動 |

| 繰上返済手数料 | 0円~5万円 | 現在の銀行への支払い |

| 合計目安 | 借入額×2.5%前後 | 3,000万円なら約75万円 |

実際の乗り換えシミュレーション

💡 無料で住宅ローン見直し診断

「乗り換えでどのくらい得するのか知りたい」という方は、住宅ローン一括比較サービスを活用することをおすすめします。複数の銀行の条件を一度に比較できるため、効率的に最適な借り換え先を見つけることができます。

乗り換えで失敗しないための注意点

私が実際に体験したトラブルや注意すべきポイントを共有します:

⚠️ 注意すべきポイント

- 金利上昇リスク:手続き期間中に金利が上昇する可能性

- 審査落ちリスク:年収や健康状態により審査に通らない場合

- 優遇条件の落とし穴:給与振込などの条件を満たさないと金利が上がる

- 手数料の見落とし:ATM手数料や振込手数料の増加

- 保険の見直し:団信の保障内容や特約の違い

乗り換えに適したタイミング

住宅ローン乗り換えには適したタイミングがあります:

| 時期 | メリット | デメリット |

|---|---|---|

| 金利上昇局面 | 現在の低金利を確保できる | 手続き中にさらに上昇するリスク |

| 年度末(3月) | 銀行のキャンペーンが充実 | 手続きが混雑し時間がかかる |

| ボーナス前 | 諸費用の支払いがしやすい | 特になし |

取るべき行動

PayPay銀行からの金利上昇通知を受けて、具体的にどのような行動を取るべきかをまとめました。

行動チェックリスト

✅ 確認・検討していくべきこと

- 住宅ローン残高の確認

- 最新の残高証明書またはマイページで確認

- 金利タイプ(変動・固定)の再確認

- 他行金利の情報収集

- ネット銀行の最新金利をチェック

- 地方銀行や信用金庫の金利も比較対象に

- 乗り換えシミュレーション

- 削減効果と諸費用の比較

- 複数のパターンで計算

金利タイプ別の対策

変動金利の場合:

- 他行の変動金利との比較を最優先に

- 固定金利への変更も検討

- 金利上昇に備えた繰上返済資金の確保

固定金利の場合:

- 固定期間終了時の金利を確認

- 他行の固定金利との比較

- 借り換えタイミングの検討

🏦 おすすめの住宅ローン比較サービス

電気代の節約や食費の切り詰めも大事ですが、ローンの金利上昇によるインパクトはそれらを一瞬で吹き飛ばすほど大きいです。

私は今回の件で、「銀行に言われるがまま払う」のではなく「常に比較して選ぶ」姿勢の大切さを痛感しました。

借り換えをする・しないに関わらず、「今ならどこが一番安いのか」という診断結果を1つ持っておくだけで、漠然とした不安は安心に変わります。

「借り換えは手数料が高いから意味ない」と思われがちですが、モゲチェックなら手数料を含めたトータルコストで診断してくれるので、損をするリスクを事前に防げます。

- ネット銀行から地銀まで一括比較

- 団信の条件も合わせてチェックできる

- 全て無料で、スマホから3分で診断可能

\ 住宅ローン金利の安い銀行はまだあります /